![]() Прочтение этой статьи займет у вас примерно 9 минут.

Прочтение этой статьи займет у вас примерно 9 минут.

Вы узнаете:

- Что такое онлайн-кредит и зачем он нужен

- Преимущества онлайн-кредитования

- Какие кредиты можно оформить через интернет

- Как оформить кредит без посещения банка — расскажем в видеоролике

- На что обратить внимание при оформлении онлайн-кредита

- От каких онлайн-кредитов следует отказаться

- Лучшие (по версии Creditar) кредитные предложения от самых надежных банков и МФО

Приятного чтения!

Для подачи кредитной заявки не обязательно выходить из дома и ехать в офис финансового учреждения. Заявление можно заполнить и отправить онлайн. Кредитные компании прекрасно понимают, что грамотно выстроенные системы дистанционного обслуживания экономит время, силы и нервы клиентов. Однако в целях снижения вероятности отказа заемщикам приходится правильно оформлять запросы.

Что такое онлайн-кредит и зачем он нужен?

Онлайн-кредит — это быстрый и простой способ получения заемных средств на личные нужды. Услуга предоставляется банками и МФО на официальных сайтах или в мобильных приложениях. После прохождения регистрации, заемщик оставляет заявку в личном кабинете и спустя считанные минуты получает ответ от финансового учреждения.

Преимущества онлайн-кредитования:

- Экономия времени.

Оперативное рассмотрения заявки и мгновенное зачисление денег позволяет заемщику получить в МФО необходимую сумму спустя 20-30 минут с момента подачи запроса. Банки выдают через интернет кредиты в день обращения. - Доступность.

Клиент без обращения за консультацией к менеджеру определяется с подходящим кредитным продуктом, прочитав подробные условия на сайте. Зачисление средств происходит на банковскую карту, счет или электронный кошелек в случае одобрения займа от МФО. В свою очередь банки выдают кредиты наличными по предварительно одобренным онлайн-заявкам. - Минимальные требования.

Для получения кредита через интернет нужно предоставить паспорт и номер телефона. Некоторые организации просят электронные копии документов. Если заемщик претендует на небольшую сумму, финансовое учреждение игнорирует сведения касательно платежеспособности и репутации.

Основная причина повышения спроса на онлайн-кредитование заключается в удобстве и простоте оформления займа. Однако упрощая схему рассмотрения заявок, финансовые учреждения сталкиваются с риском возникновения просроченных платежей. При таком раскладе кредиторы ужесточают требования по возврату денег.

В целях компенсации возможных убытков микрофинансовые организации вынуждены:

- Ограничить доступные суммы займов.

- Повысить процентные ставки.

- Сократить сроки действия сделок.

В МФО можно получить небольшую сумму займа, обычно не превышающую 50 000 рублей. Банки выдают суммы в десятки раз выше, но от заемщика требуется подтверждение платежеспособности. Без справок о доходах и безукоризненной репутации заемщикам по программам потребительского кредитования доступно не более 250 000 рублей.

Какие кредиты можно оформить через интернет?

Для оформления онлайн-кредита достаточно предоставить паспортные и контактные данные. В некоторых организациях действуют дополнительные требования. Например, принимаются электронные копии и фотографии документов без нотариального заверения.

Существует две схемы оформления кредитов через интернет:

- Полное дистанционное обслуживание. Посещение офиса финансового учреждения не требуется. Деньги выдаются на карты, счета и онлайн-кошельки. Договор заключается в электронном виде. Этот алгоритм выдачи займов применяют практически все МФО и эмитенты кредитных карт.

- Предварительное одобрение заявки. Клиент передает персональную информацию в кредитную организацию, используя сайт или приложение. Решение по запросу принимается удаленно. Сотрудник финансового учреждения согласовывает с клиентом место и время встречи, во время которой сторонами подписывается договор. Деньги выдаются наличными, зачисляются на карты или переводятся на счета. Этой схемой пользуются интернет-банки.

Классический онлайн-кредит от МФО отличается повышенной процентной ставкой и ограниченным сроком действия сделки. Программы потребительского кредитования выгоднее для заемщиков, но по ним обычно применяется схема с предварительным одобрением.

Для оформления в режиме онлайн доступны следующие виды кредитов:

- Микрозаймы — программы экстренной финансовой помощи, по которым небольшие суммы выдаются дистанционно, в том числе под 0% для новых клиентов. Базовая ставка составляет 1% в день. Срок займа обычно ограничен одним месяцем. Для оформления кредита достаточно одного документы (паспорта).

- Потребительские кредиты на любые нужды — банковские продукты, в рамках которых сделки заключаются с клиентами на срок не более 5 лет. Взаймы после предоставления полного пакета документов можно получить до одного миллиона рублей. Решения по заявке принимаются онлайн, но договор подписывается в офисе банка или на дому у клиента. Деньги зачисляются на карту либо передаются наличными. Ставка за год не превышает 30%.

- Кредитные карты — платежные инструменты с предустановленным лимитом заемных средств. Условия оформления зависят от эмитентов. Например, кредитку начального уровня с 50 000 рублей на балансе можно получить по паспорту. По карте будет действовать льготный период, по истечении которого годовая ставка достигнет 25-50% в зависимости от выполняемых операций. Для повышения лимита нужно представить подтверждающий платежеспособность документ. Подача заявки происходит дистанционно, а саму карту удастся получить на руки, воспользовавшись курьерской доставкой.

В совокупный размер онлайн-кредита обычно включается комиссия за перевод средств заемщику. Небольшие суммы под повышенный процент можно получить, предоставив минимальный пакет документов. Тем не менее потребительские программы кредитования заметно выгоднее для заемщиков. Вероятность одобрения заявки банком зависит от сведений о кредитной истории и уровня заработной платы заемщика.

На что обратить внимание при оформлении онлайн-кредита?

В процессе оформлении онлайн-кредита необходимо изучить сайт финансового учреждения, обратить внимание на условия заимствования денег и требования к клиентам.

Заемщику в целях безопасности нужно придерживаться следующих правил:

- Выбирать проверенные организации, информация о которых есть в сети. К сотрудничеству следует привлекать финансовые учреждения с большим количеством положительных отзывов.

- Определиться с целями кредитования. Понимая, для чего требуется заимствование денег, удастся правильно рассчитать сумму и срок будущей сделки. Отталкиваясь от этих данных, можно подобрать подходящую программу кредитования.

- Проверять адреса сайтов кредитных организаций в поисковиках. Созданные мошенниками для фишинга площадки не имеют сертификатов безопасности. Они лишь визуально напоминают официальные сайты.

- Подавать заявку на кредит только при условии полной уверенности в своей платежеспособности. С ежемесячного заработка на погашение кредита нужно выделять не более 50%. В противном случае ссуда не будет соответствовать финансовым возможностям заемщика.

- Ознакомиться с кредитными условиями на предмет скрытых процентных комиссий и навязанных страховок. Тщательное изучение параметров сделки позволит избежать непредвиденных расходов.

- Изучить кредитный договор, особенно, если он заключается с микрофинансовой организацией в электронном виде. Копию документа кредитор обязан прислать на e-mail или в личный кабинет клиента.

- Проматывать до конца страницы сайтов. Чаще всего именно в самом низу находятся галочки, дающие согласие на SMS-информирование, анализ кредитной истории, юридическую консультацию, ускоренное рассмотрение заявки и прочие абсолютно бесполезные для клиента услуги, за которые берётся оплата.

- Звонить на горячую линию финансовой организации, если хоть один пункт договора непонятен или вызывает вопросы. Консультация должна предоставляться бесплатно.

От каких онлайн-кредитов следует отказаться?

Кредиты со странными, необоснованными и непонятными условиями лучше обойти стороной. Например, если кредитор увиливает от ответов на вопросы заемщика или не называет реальную процентную ставку. Воздержаться следует от сотрудничества с теми компаниями, чьи кредитные условия на сайте и в документах отличаются. Ни в коем случае не нужно подписывать договор с конторами, которые требуют предоплату.

В процессе выбора программы кредитования рекомендуется обратить внимание на:

- Доступную сумму кредита.

- Срок кредитования.

- Размер и схему начисления процентов.

- Скорость рассмотрения заявок.

- Способы получения денег.

- Требования к клиентам.

- Способы погашения займа.

- Условия начисления штрафов и пеней.

Микрофинансовые компании без опыта работы и рекомендаций от клиентов невольно вызывают подозрения. Мошенничество распространено в сфере онлайн-кредитования, поэтому следует отдавать предпочтение проверенным организациям.

Выбрать подходящую программу кредитования не сложно. При срочной потребности в небольшой сумме денег целесообразным будет микрокредитование, сэкономить на процентах позволит потребительская ссуда, а регулярный доступ к заемным средствам обеспечит кредитная карта с восстанавливаемым лимитом.

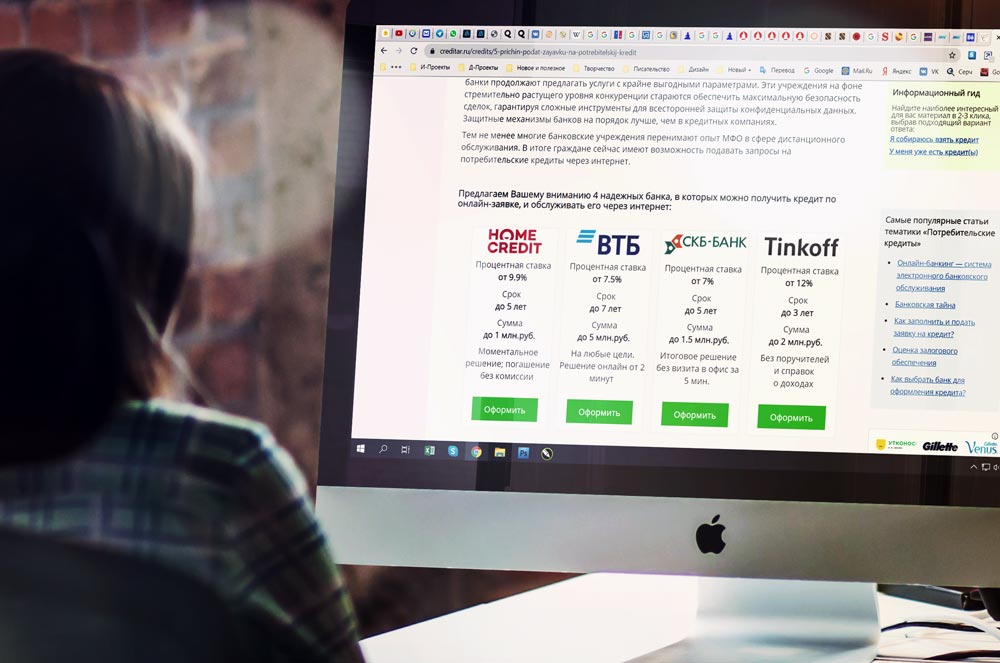

Предлагаем Вашему вниманию 4 выгодные кредитные предложения от надежных банков:

Процентная ставка

от 2.9%

Срок

от 15 мес. до 7 лет

Сумма от - до

10т.р. - 3млн.р.

Моментальное решение; погашение без комиссии

Шаг срока: стандарт

Процентная ставка

от 3.9%

Срок

от 12 мес. до 7 лет

Шаг срока: 1 месяц

Сумма от - до

30т.р. - 40млн.р.

На любые цели.

Решение онлайн

от 2 минут

Процентная ставка

от 4%

Срок

от 12 мес. до 5 лет

Шаг срока: 1 год

Сумма от - до

50т.р. - 7.5млн.р.

Возможность получения доп.средств

Процентная ставка

от 4%

Срок

от 12 мес. до 5 лет

Шаг срока: 1 год

Сумма от - до

50т.р. - 5млн.р.

Банк принимает решение по заявке за 3 минуты

4 кредитные карты с большим льготным периодом и сервисом кэшбэк:

Кредитный лимит

до 1 млн.руб.

Беспроцентный период

365 дней

Стоимость в год

от 0 руб.

Закрытие кредиток других банков

Кредитный лимит

до 600 тыс.руб.

Беспроцентный период

до 180 дней

Стоимость в год

0-2388 руб.

Снятие наличных без комиссии

Кредитный лимит

до 600 тыс.руб.

Беспроцентный период

до 145 дней

Стоимость в год

бесплатно руб.

Обслуживание всегда бесплатно

Кредитный лимит

до 500 тыс.руб.

Беспроцентный период

до 120 дней

Стоимость в год

0-1200 руб.

Снятие наличных без комиссии

4 надежные микрофинансовые организации:

Дневная ставка

0.1-1.0%

Срок

от 3 до 730 дней

Сумма от - до

500руб. - 500тыс.руб.

Деньги не выходя из дома с любой кредитной историей

Дневная ставка

0-1.0%

Срок

от 1 до 365 дней

Сумма

от 3 до 100 тыс.руб.

Досрочное погашение без комиссий и штрафов

Дневная ставка

0.27-0.98%

Срок

от 5 до 365 дней

Сумма

от 3 до 100 тыс.руб.

Займы онлайн во всех городах России только по паспорту

Дневная ставка

до 1%

Срок

от 1 до 364 дней

Сумма

от 1 до 100 тыс.руб.

Досрочное погашение займа

без штрафов

Похожий вопрос:

Существуют ли льготы для заемщиков при подаче кредитной заявки онлайн? Например, можно ли получить кредит со сниженной процентной ставкой, если подать заявку на сайте?

Вас также может заинтересовать:

Кредитная карта является банковским продуктом, очень популярным у населения. Это неудивительно, ведь с помощью кредитной карты можно в любой момент получить нужную сумму денег, не прибегая к утомительной процедуре оформления кредита. Мы расскажем вам о лучших предложениях на рынке в данный момент.

Микрозайм — это набирающая популярность альтернатива потребительскому кредиту. Что делать, если банк отказал вам по заявке? Вы можете обратиться к микрофинансовым организациям, которые с радостью выдадут вам деньги. При этом, вы сможете избежать бумажной волокиты и потери времени.

Современная банковская система широко использует возможности интернет. На сайте финансовой организации можно оформить онлайн-заявку на кредит, и обслуживать его в личном кабинете, через интернет. Детали этого процесса — читайте в статье.

Для получения кредита мы привыкли обращаться в отделения банка. Однако, прогресс не стоит на месте, и сегодня можно легко оформить займ онлайн, не выходя из дома, или не покидая свое рабочее место. Рассмотрим особенности этих разных способов кредитования.

Комментарии

Для оформления кредита Вам следует обратиться в банк.

С уважением, Ирина