![]() Прочтение этой статьи займет у вас примерно 8 минут.

Прочтение этой статьи займет у вас примерно 8 минут.

Вы узнаете:

- Условия использования кредитной карты

- 5 нюансов:

- Кредитный лимит

- Ежемесячная выписка

- Льготный период

- 4 кредитные карты надежных банков с большим льготным периодом

- Минимальный ежемесячный платеж

- Программа лояльности

- Способы поощрения заемщика

Приятного чтения!

Кредитная карта — полезный финансовый инструмент, который используется для осуществления платежей за счет предоставленных взаймы денежных средств. Будь то организация поездки, бронирование жилья или покупка товаров в интернете, кредитка позволит покрыть непредвиденные расходы. В отличие от потребительского займа и экспресс-кредита использование карты обеспечит экономию средств, поскольку на протяжении первых 25-55 дней с момента осуществления платежа заемщику доступен льготный период без каких-либо процентных выплат.

Условия использования кредитной карты

Оформление карточки открывает доступ к возобновляемому кредитному лимиту, размер которого зависит от уровня платежеспособности заемщика и сопутствующих критериев, рассмотренных сотрудниками организации в процессе скоринга. Удобство безналичных платежей наряду с грейс-периодом и программой лояльности делает кредитку идеальным инструментом для выполнения расчетов. Однако в целях безопасного использования карты нужно внимательно изучить условия сделки и согласовать с эмитентом нюансы составления кредитного договора.

Алгоритм оформления кредитки:

- Поиск организации для сотрудничества и выбор подходящего кредитного продукта.

- Подача заявки на официальном сайте финансового учреждения.

- Рассмотрение кандидатуры заемщика и выполнение автоматизированного скоринга.

- Одобрение заявки и согласование персональных условий будущего соглашения.

- Открытие расчетного счета и выдача пластикового носителя в офисе организации.

- Активация карты получателем с установкой секретного четырёхзначного пароля.

На рассмотрение заявки у сотрудников банковского учреждения обычно уходит не более получаса. Перечень сведений, необходимых для одобрения кандидатуры заемщика, сокращен даже по сравнению с потребительскими займами. Обычно достаточно предоставить паспортные данные и контактную информацию. Сотрудником банка не проводится проверка состояния кредитной истории и анализ справки о доходах. Дополнительный список документов эмитенты предоставляют в случае, если клиент претендует на увеличение кредитного лимита.

Стандартные условия использования банковских карт:

- Беспроцентный период до 55 дней.

- Обязательные минимальные платежи.

- Комиссия за осуществление транзакций.

- Ограниченный кредитный лимит.

- Оформление без обеспечения.

- Крупные процентные ставки и штрафы.

Грамотное управление личными финансами при использовании кредитной карты позволит избежать просроченных платежей и прочих нарушений договора. Кредитки выдаются бесплатно, но за обслуживание клиенту приходится платить. Стоимость услуг финансового учреждения зависит от многих критериев, включая различные нюансы договора.

Кредитный лимит

Прежде чем заключать договор с эмитентом, следует оговорить финансовые вопросы. Сумма, доступная по карте, обычно предполагает получение клиентом минимального займа, поскольку на этапе скоринга обслуживающая организация отказывается от любых процедур, связанных с проверкой платежеспособности. Как правило, при удачном сотрудничестве банк может предложить существенное повышение кредитного лимита.

Условия изменения лимитов по карте:

- Своевременное погашение задолженностей.

- Отсутствие серьезных нарушений условий договора.

- Активное использование платежного инструмента.

- Сотрудничество с банком на протяжении не менее полугода.

- Осуществление покупок в магазинах партнерской сети.

- Участие в программах лояльности и акциях.

Таким образом, возобновляемый кредитный лимит — это сумма, которая доступна при использовании карты. С помощью предоставляемых взаймы средств клиент может совершать покупки и переводы денежных средств. Остаток на расчетном счету не блокируется даже после окончания льготного периода, но повысить лимиты средств можно лишь при грамотном использовании средств и своевременном погашении задолженности.

Ежемесячные отчеты

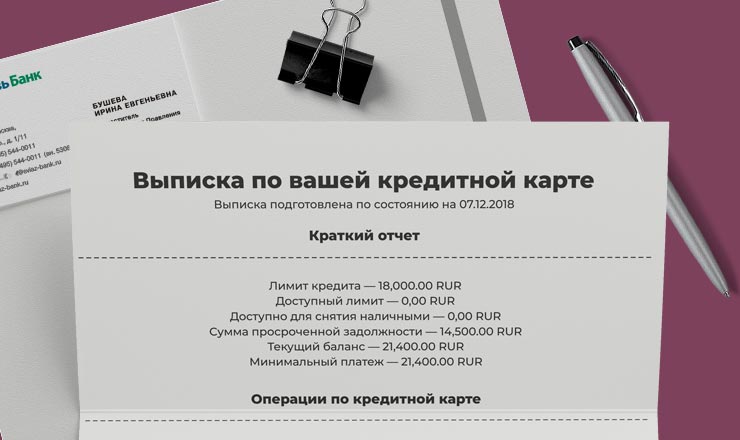

В целях снижения вероятности просроченных платежей эмитенты используют информирование с помощью SMS и e-mail. Кредитные учреждения занимаются формированием выписок и ежемесячных отчетов, в которых указываются транзакции, связанные с картой за отчетный месяц. Во время анализа подобного документа можно увидеть все покупки, расходы и доходы.

Выписка формируется в виде таблицы и пересылается по электронной почте. Информацию о текущем состоянии счета можно получить также в процессе использования системы интернет-банкинга или с помощью мобильного приложения. Сведения в профиле клиента мгновенно обновляются.

В ежемесячных отчетах указываются:

- Даты формирования выписок.

- Виды финансовых операций.

- Дебет и кредит.

- Время выполнения транзакций.

С помощью выписок предоставляется информация о том, сколько денег потратил заемщик. В уведомлениях отмечаются даты и суммы обязательных выплат, которые нужно совершить для погашения долга.

При возникновении проблем с погашением долга, сведения о просроченных выплатах будут указываться в выписке. Индивидуальная работа с неблагонадежным клиентом начинается только после появления систематических нарушений условий исходного договора.

Льготный период

Грейс-период — это льготный срок, на протяжении которого не взимаются проценты за использование заемных средств. Беспроцентное обслуживание часто действует только в отношении операций, связанных с заказом услуг на сайтах, покупкой товаров через интернет и осуществлением платежей с помощью POS-терминалов. Это означает, что при снятии средств наличными через банкоматы придется платить проценты.

Для кредитных карт льготный период в среднем составляет 55 дней, но некоторые эмитенты существенно продлевают этот срок. Если клиенту не удастся погасить образовавшуюся задолженность, ставки будут начисляться на оставшуюся часть долга.

Нюансы использования льготного периода:

- Срок действия нулевой ставки определяется кредитором и согласовывается сторонами в договоре.

- Картой можно пользоваться на протяжении грейс-периода даже при возникновении обязательств.

- Отсчет беспроцентного срока начинается с момента осуществления платежной транзакции.

- Продлить льготный период можно по специализированным картам с соглашения кредитора.

- Обязательным условием для сотрудничества является внесение минимальных платежей.

- Финансовые обязательства считаются выполненными после внесения полной суммы задолженности.

- Нарушение условий сделки является веским основанием для прекращения льготного обслуживания.

- Проценты начисляются по факту использования денежных средств после окончания льготного периода.

Использование хранящихся на карте личных сбережений заемщика не предполагает осуществление процентных начислений, поэтому льготный период действует исключительно в отношении заемных средств. Во время грейс-периода обслуживающая организация не предъявляет клиенту претензий касательно внесения процентов. В итоге именно снижение финансовой нагрузки позволит заемщику разумно управлять семейным или личным бюджетом.

Предлагаем Вашему вниманию 4 кредитные карты надежных банков с большим льготным периодом:

Кредитный лимит

до 1 млн.руб.

Беспроцентный период

365 дней

Стоимость в год

от 0 руб.

Закрытие кредиток других банков

Кредитный лимит

до 600 тыс.руб.

Беспроцентный период

до 180 дней

Стоимость в год

0-2388 руб.

Снятие наличных без комиссии

Кредитный лимит

до 600 тыс.руб.

Беспроцентный период

до 145 дней

Стоимость в год

бесплатно руб.

Обслуживание всегда бесплатно

Кредитный лимит

до 500 тыс.руб.

Беспроцентный период

до 120 дней

Стоимость в год

0-1200 руб.

Снятие наличных без комиссии

Минимальный ежемесячный платеж

Одним из главных условий для получения доступа к беспроцентному периоду и различным бонусам является обязательное внесение заемщиком минимальной выплаты, размер которой составляет не более 10% от суммы полученных взаймы средств. Финансовые учреждения рассматривают подобные взносы в качестве доказательства готовности клиента выполнять обязательства. Игнорирование выплат приводит к прекращению грейс-периода.

Простыми словами, минимальный ежемесячный платеж — это небольшая выплата, которую клиент должен заплатить после использования кредитной карты. Размер взноса всегда зависит от того, сколько денег заемщик использовал из доступного кредитного лимита. В итоге сумма изменяется с учетом остатка задолженности по кредиту.

Программа лояльности

Владельцы кредитных карт могут получить ощутимые скидки и бонусы при осуществлении покупок или заказе услуг в компаниях, заключивших партнерское соглашение с эмитентом. Покупая, бронируя или оплачивая различные продукты, заемщик может претендовать на частичный возврат потраченных средств. Обычно кэшбэк предоставляется в виде баллов, но некоторые банки зачисляют сэкономленные средств на расчетный счет в твердой валюте.

Схема использования бонусов:

- Оформление кредитной карты с кэшбэком.

- Автоматическое подключение программы лояльности.

- Осуществление платежной операции в магазине партнерской сети.

- Перевод валюты на расчетный счет получателя.

- Подтверждение выполненной транзакции путем оплаты товара.

- Зачисление баллов на бонусный счет или возврат части денег.

- Использование сэкономленных средств для осуществления платежей.

Эмитенты позволяют применять кредитные карты в любой точке мира. Клиент может купить технику, заказать ужин в ресторане, оплатить туристическую путевку или погасить счета по коммунальным услугам, не дожидаясь получение зарплаты без дополнительных комиссий и с возможностью временно избежать процентных начислений.

Способы поощрения заемщика:

- Бонусы и баллы.

- Скидки в магазинах.

- Сезонные и праздничные акции.

- Специальные предложения.

- Розыгрыш призов.

- Индивидуальное обслуживание.

- Увеличение кредитного лимита.

- Многоуровневый кэшбэк.

- Снижение комиссионных выплат.

В среднем при регулярном использовании карты для осуществления платежей можно сэкономить до 10% на выплатах. Однако особый интерес для лояльных клиентов представляют специальные предложения, например, акции и призы.

Таким образом, покупки с помощью кредитной карты отличаются удобством. Для получения этого платежного инструмента не требуется обеспечение или предоставление дополнительных гарантий. Если при оформлении займа в банке нужно подтвердить платежеспособность и хорошее состояние кредитной истории, то эмиссия кредиток обычно предполагает обработку сотрудником обслуживающей организации основных сведений, предоставленных в заявке клиента.

Вас также может заинтересовать:

Как максимально эффективно использовать сервис возврата части средств, потраченных ранее на оплату товаров или заказ услуг? Как работает кэшбэк? Как защититься от мошенников в банковской сфере? Ответы — в статье.

Давайте рассмотрим четыре беспроцентные карты рассрочки, эмитированные четырьмя известными российскими банками, сравним условия их получения, тарифы и особенности их обслуживания. Какие приятные сюрпризы ожидают владельцев карт? Какая карта рассрочки выгоднее?

Сегодня банки предлагают множество кредитных карт для своих клиентов. Как не растеряться в этом многообразии, и выбрать самую выгодную кредитную карту? Каковы критерии выгодности кредитных продуктов? Попробуем разобраться.

Что представляют собой программы лояльности коммерческого банка? Как стать лояльным клиентом кредитной организации? Насколько выгодны эти программы лояльности? Полезные рекомендации для заемщиков по взаимовыгодному сотрудничеству с банками.

Последние комментарии

Взять кредит после смены фамилии

Подробнее...

Доход для кредита пенсионеру

Подробнее...

Подробнее...

Служба внутреннего финансового мониторинга в коммерческом банке

Подробнее...

Трехзначные коды верификации банковских карт

Подробнее...

Подробнее...

Четыре кредитных предложения для пенсионеров от ведущих российских банков

Подробнее...

Подробнее...

Что делать с кредитом, если потерял работу?

Подробнее...

Подробнее...